상장사가 자사주를 사들이는 자사주 매입은 보통 유통 주식의 양을 줄여 주가 상승효과를 기대할 수 있다. 하지만 회사가 직접 자사주를 사지 않고 은행이나 증권사 등과 신탁 계약을 맺고 간접 매입을 하는 ‘신탁 계약’ 방식은 계약 도중 매입 주식을 도로 팔 수 있다는 불확실성도 존재한다. 이에 제도 개선이 필요하다는 주장이 나오고 있다.

15일 강소현 자본시장연구원 연구위원은 ‘국내 상장기업 자기주식 공시 체계와 개선 과제’ 보고서에서 “신탁 계약 연장과 관련해 불확실성 문제가 존재해 공시 제도의 개선이 필요하다”고 지적했다.

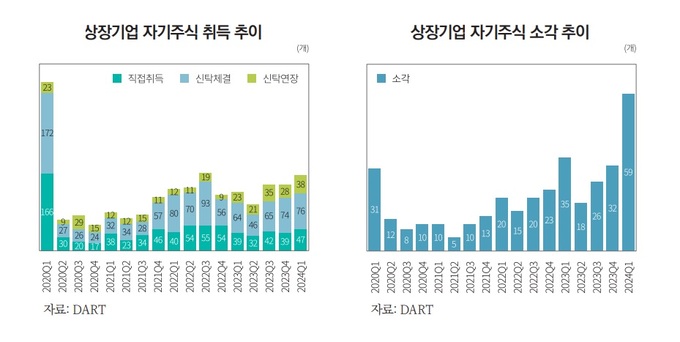

자본시장연구원에 따르면 올해 1분기 자사주 매입과 관련한 공시를 한 상장사는 161개를 기록했다. 이는 지난 4년 분기별 평균인 16개사의 3.7배가 넘는 높은 수준이었다.

하지만 상장사가 직접 취득한 경우는 47개에 그쳤고, 다른 금융사와 신탁 계약을 체결해 간접 매입한 곳은 76개에 달했다. 다른 38개 역시 신탁 계약을 연장한 사례에 해당했다. 즉 자사주 매입 상장사 161곳 중 약 70%인 114곳이 신탁 계약 방식으로 진행한 것이다.

자사주를 직접 취득하면 약 3개월 뒤 결과 보고서를 공시해 이 가운데 얼마를 팔았는지(처분) 등을 의무적으로 공시해야 한다. 하지만 신탁 계약은 직접 취득과 달리 연장이 가능하다는 특성 때문에 이러한 제약이 덜하다. 신탁 계약을 체결한 지 3개월 이후 취득·처분 여부를 공개하면, 계약 종료 때까지 주식 보유 상황과 관련해 공시할 의무가 없다.

특히 신탁 계약은 통상 6개월∼1년의 계약 기간이 끝나도 마음대로 연장할 수 있고 횟수 등 제한이 없다. 이 때문에 거듭 연장이 이뤄져 계약이 길어지면 매입 자사주가 어떻게 됐는지 확인하기가 어려워지는 문제점이 발생한다. 강 연구위원은 “거듭해서 연장이 이뤄져 신탁 계약 기간이 장기화될 경우 자기주식 변경 사항을 확인하기 어려워진다”고 말했다.

또한 신탁계약은 복수의 신탁업자와 계약을 체결하는 것이 가능하며 기존 계약을 연장할 수 있으므로, 특정 시점에 여러 건의 신탁계약이 존재할 수 있다. 강 연구위원은 “신탁계약에 따라 자기주식 취득 목적이 각기 다른데, 신탁계약 간의 구분은 불가능하여 특정 신탁계약에 따른 취득 및 처분이 얼마나 이뤄졌는지 파악하기 어렵다는 한계가 있다”고 강조했다.

이에 따라 강 연구위원은 신탁계약 연장 시 연장 사유와 자기주식 보유 현황 및 취득률 등을 구체적으로 공개할 필요가 있다고 제안했다. 나아가 자기주식의 변동 상황을 종합적으로 파악할 수 있는 정보 제공이 필요하다고 주장했다. 투자자가 자기주식 취득과 처분을 동시에 고려할 수 있도록 각 시점에서 유효한 취득 및 처분 계획과 현황에 대한 종합적 정보를 정기적으로 공개해야 한다는 지적이다.

유은정 기자 viayou@segye.com